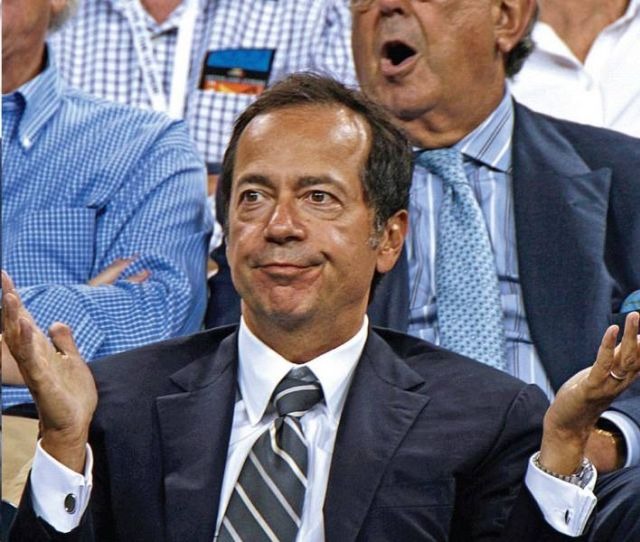

Με ευκολία φαίνεται ότι θα καλυφθεί η αύξηση κεφαλαίου της Πειραιώς, καθώς η εξαιρετικά χαμηλή τιμή διάθεσης προσελκύει σημαντικά διεθνή κεφάλαια, όμως το σημαντικότερο αποτέλεσμα της διαδικασίας ανακεφαλαιοποίησης είναι η μεγάλη αλλαγή των συσχετισμών στη μετοχική σύνθεση, που φέρνει τον Αμερικανό δισεκατομμυριούχο Τζον Πόλσον στη θέση του αφεντικού της μεγαλύτερης σε ενεργητικό ελληνικής τράπεζας με μια τοποθέτηση μόλις 265 εκατ. ευρώ.

Πληροφορίες σε σχέση με την εξέλιξη της διεθνούς προσφοράς μετοχών της Πειραιώς αναφέρουν ότι ήδη έχει καλυφθεί από τις πρώτες ώρες που άνοιξε το βιβλίο από ξένα θεσμικά χαρτοφυλάκια, ενώ η διαδικασία, που «τρέχει» παράλληλα με την ελληνική δημόσια προσφορά για το 15% των μετοχών της αύξησης, θα ολοκληρωθεί την Παρασκευή, προφανώς με μεγάλη υπερκάλυψη.

Στο 27% το ΤΧΣ

Πέραν των θεσμικών, όμως, που αγοράζουν τις μετοχές σε εξαιρετικά χαμηλή αποτίμηση (με τη σχέση τιμής προς ενσώματα ίδια κεφάλαια κάτω από το 0,3) το μεγαλύτερο ενδιαφέρον εντοπίζεται στους λεγόμενους cornerstone investors (μέτοχοι - ακρογωνιαίοι λίθοι), οι οποίοι θα πάρουν, μετά την ολοκλήρωση της αύξησης, τον έλεγχο της Πειραιώς από το Ταμείο Χρηματοπιστωτικής Σταθερότητας, η συμμετοχή του οποίου θα υποχωρήσει δραστικά, από το 61,4% στο 27%, χαμηλότερα από το όριο της καταστατικής μειοψηφίας, που θα του επέτρεπε να μπλοκάρει αποφάσεις.

Επικεφαλής των μετόχων αυτών, που γίνονται τα νέα αφεντικά της Πειραιώς, είναι ο Τζον Πόλσον, ένας επενδυτής με ακραία κερδοσκοπική συμπεριφορά εδώ και πολλά χρόνια και χωρίς την παραμικρή σχέση με μακροπρόθεσμες επενδύσεις σε τράπεζες. Ο Πόλσον, σύμφωνα με το ενημερωτικό δελτίο της Πειραιώς για την αύξηση, θα βρεθεί με ποσοστό 18,62% μετά την ολοκλήρωσή της, διπλάσιο από αυτό που κατείχε στο παρελθόν, εισφέροντας μόνο 265 εκατ. ευρώ, για τον έλεγχο μιας τράπεζας με ενεργητικό 71 δισ. ευρώ.

Μαζί με τον Πόλσον, η ομάδα των βασικών μετόχων, που θα έχουν συνολικά ποσοστό λίγο χαμηλότερο από το 27% του ΤΧΣ, βρίσκονται ένας Έλληνας δισεκατομμυριούχος, ο Τέλης Μυστακίδης, επίσης χωρίς προηγούμενη εμπειρία μακροπρόθεσμου επενδυτή σε τράπεζες και το κερδοσκοπικό fund Helikon. Ο Μυστακίδης θα διαθέσει μόλις 40 εκατ. ευρώ και το Helikon 75 εκατ. ευρώ για να πάρουν, αντίστοιχα, 2,90% και 5,22% των μετοχών.

Πέραν του γεγονότος ότι η έκβαση αυτής της αύξησης κεφαλαίου - ιδιωτικοποίησης φέρνει σε θέση κύριων μετόχων πρόσωπα και ένα fund που έχουν καθαρά κερδοσκοπική στρατηγική και το πιθανότερο είναι να αποχωρήσουν μόλις πετύχουν την απόδοση που επιδιώκουν, η κυβέρνηση δεν έχει εξηγήσει επαρκώς την πολιτική της στο θέμα της Τρ. Πειραιώς: Μόλις τον περασμένο Νοέμβριο, η ίδια ομάδα μετόχων είχε προτείνει να καλύψει μια αύξηση μετοχικού κεφαλαίου 800 εκατ. ευρώ, αλλά η πρόταση αυτή απορρίφθηκε και σήμερα οι ίδιοι μέτοχοι εισφέρουν μόλις 380 εκατ. ευρώ και αποκτούν τον έλεγχο της τράπεζας.

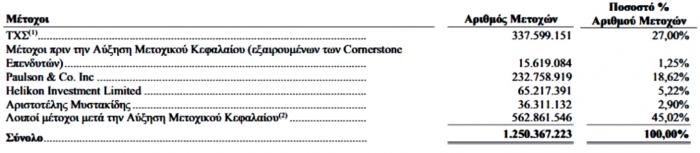

Η νέα μετοχική σύνθεση της Τρ. Πειραιώς (πηγή: Ενημερωτικό Δελτίο για την αύξηση κεφαλαίου)

Όπως αναφέρει το ενημερωτικό δελτίο για την αύξηση κεφαλαίου:

- Σύμφωνα με επιστολή του προς τον Εκδότη, το ΤΧΣ εξέφρασε την πλήρη στήριξή του στην Αύξηση Μετοχικού Κεφαλαίου και ενημέρωσε για την απόφασή του να εγγραφεί για την απόκτηση αριθμού τόσων Νέων Μετοχών στη Διεθνή Προσφορά ώστε, κατόπιν της ολοκλήρωσης της Αύξησης Μετοχικού Κεφαλαίου, το ΤΧΣ να κατέχει μεταξύ 27,0%, κατ’ ελάχιστον, και 33,0% κατά το μέγιστο, του συνόλου των κοινών μετά ψήφου μετοχών του Εκδότη, συμπεριλαμβανομένων εκείνων που κατέχει με περιορισμένα δικαιώματα ψήφου.

- Για την κατανομή Νέων Μετοχών στο ΤΧΣ, κατά τα ανωτέρω, ο Εκδότης θα λάβει υπόψη του, σε συνεννόηση με τους Γενικούς Συντονιστές, μεταξύ άλλων κριτηρίων, το μέγεθος της συνολικής ζήτησης από ιδιώτες επενδυτές, την τιμή διάθεσης και άλλα ποιοτικά κριτήρια, νοουμένου ότι το ποσοστό επί του συνόλου των κοινών μετά ψήφου μετοχών του Εκδότη κυριότητας του ΤΧΣ (συμπεριλαμβανομένων εκείνων με περιορισμένα δικαιώματα ψήφου) θα ανέρχεται σε 27,0%, κατ’ ελάχιστον.

- Οι Cornerstone Επενδυτές, δηλαδή η Paulson & Co. Inc. (ενεργούσα για λογαριασμό επενδυτικών κεφαλαίων υπό τη διαχείρισή της), η Helikon Investment Limited και ο κ. Αριστοτέλης Μυστακίδης συμφώνησαν να αποκτήσουν ως cornerstone επενδυτές, κατά τους όρους της Διεθνούς Προσφοράς και υπό την επιφύλαξη όρων και προϋποθέσεων που είναι συνήθεις σε περιπτώσεις παροχής ισχυρής δέσμευσης αυτής της φύσεως, και η Πειραιώς Holdings συμφώνησε να κατανείμει στους Cornerstone Επενδυτές, Νέες Μετοχές στην τιμή διάθεσης της Συνδυασμένης Προσφοράς.

- Τα συνολικά κεφάλαια που θα επενδύσει κάθε Cornerstone Επενδυτής έχουν ως εξής: Paulson & Co. Inc.: €265.000.000, Helikon Investment Limited: €75.000.000 και Αριστοτέλης Μυστακίδης: €40.000.000.