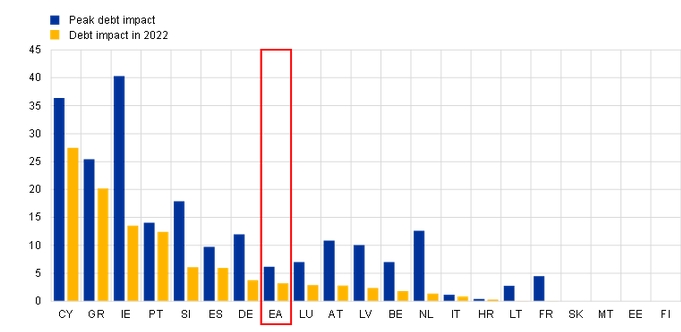

Πολύ ακριβά κόστισε στους Έλληνες φορολογούμενους η διάσωση των τραπεζών με κρατικά κεφάλαια στη διάρκεια της οικονομικής κρίσης. Σύμφωνα με στοιχεία που παρουσιάζει σε ειδική ανάλυση η Ευρωπαϊκή Κεντρική Τράπεζα, το δημόσιο χρέος της χώρας είχε μια μέγιστη επιβάρυνση που αντιστοιχεί σε 25% του ΑΕΠ και ήταν η τρίτη μεγαλύτερη στην ευρωζώνη, μετά την Ιρλανδία και την Κύπρο. Το 2022 το βάρος στο χρέος είχε μειωθεί στο 20% του ΑΕΠ και ήταν το δεύτερο μεγαλύτερο μετά την Κύπρο.

Η ανάλυση της ΕΚΤ καταδεικνύει ότι τα προγράμματα στήριξης/διάσωσης τραπεζών που εφαρμόσθηκαν στην Ελλάδα δεν ήταν ιδιαίτερα αποτελεσματικά, σε σύγκριση με τα αντίστοιχα άλλων χωρών. Αυτό φαίνεται συγκρίνοντας το μέγιστο κόστος που είχαν στην περίοδο έως το 2022 και στο πόσο είχε μειωθεί το κόστος (επιβάρυνση του χρέους ως ποσοστό του ΑΕΠ) το 2022.

Στην Ελλάδα η μέγιστη επιβάρυνση έφθασε το 25% του ΑΕΠ, όπως προαναφέρθηκε, αλλά το 2022 παρέμενε πολύ υψηλή, στο 20% του ΑΕΠ, επειδή το κράτος κατάφερε να πάρει πίσω πολύ λίγα από τα κεφάλαια που δαπάνησε.

Οι επιδόσεις των άλλων

Αντίθετα, πολύ μεγαλύτερη επιτυχία είχε η Ιρλανδία. Το μέγιστο κόστος διάσωσης των τραπεζών της, που είχαν την ιδιαιτερότητα να συγκεντρώνουν τεράστια ποσά κεφαλαίων από το εξωτερικό και κυρίως από τη Γερμανία, έφθασε στο 40% του ΑΕΠ. Στη συνέχεια, όμως, η ιρλανδική κυβέρνηση κατάφερε να πάρει πίσω μεγάλο μέρος των κεφαλαίων, με αποτέλεσμα το 2022 η επιβάρυνση του χρέους της από τις τραπεζικές διασώσεις να υποχωρήσει στο 13%.

Χειρότερες επιδόσεις από την Ελλάδα είχε μόνο Κύπρος, όπου το βάρος των χρεών από τη διάσωση τραπεζών έφθασε το 36% και παρέμενε πολύ υψηλό το 2022, στο 27%. Πρωταθλήτρια αποτελεσματικότητας φαίνεται ότι ήταν η Γαλλία, όπου το κόστος πλησίασε το 5% του ΑΕΠ, αλλά το 2022 είχε πέσει στο μηδέν.

Επίδραση των μέτρων στήριξης του τραπεζικού τομέα στο δημόσιο χρέος (πηγή ΕΚΤ)*

*Ποσοστά του ΑΕΠ - Η γαλάζια μπάρα εμφανίζει το μέγιστο ποσοστό επιβάρυνσης στην περίοδο μέχρι και το 2022 και η κίτρινη μπάρα την επιβάρυνση όπως διαμορφώθηκε το 2022.

-------------------------------------------------------------------------------

Οι αναλυτές της ΕΚΤ υπογραμμίζουν ότι κατά τη διάρκεια και μετά την παγκόσμια χρηματοπιστωτική κρίση, οι περισσότερες κυβερνήσεις της ζώνης του ευρώ παρείχαν στήριξη σε μεμονωμένα χρηματοπιστωτικά ιδρύματα για τη διασφάλιση της χρηματοπιστωτικής σταθερότητας. Ο άμεσος αντίκτυπο της συνδρομής στα δημόσια οικονομικά της ζώνης του ευρώ εξακολουθεί να είναι ορατός 15 χρόνια αργότερα.

Ο αντίκτυπος στα δημόσια οικονομικά μπορεί να συνοψιστεί ως εξής:

- Όπου οι πράξεις αυτές παρουσίασαν σαφή ζημία για το Δημόσιο, ταξινομούνται ως κεφαλαιακές μεταβιβάσεις που αυξάνουν το έλλειμμα του προϋπολογισμού.

- Όταν η κυβέρνηση έλαβε μετοχές σε τράπεζα ή χρεόγραφα που θεωρούνται ίσης αξίας με την εισφορά κεφαλαίου που παρασχέθηκε, το μέτρο στήριξης θεωρείται χρηματοπιστωτική συναλλαγή που επηρεάζει το ακαθάριστο χρέος της γενικής κυβέρνησης, αλλά όχι το έλλειμμα.

- Στις περιπτώσεις που η κυβέρνηση εξέδωσε επίσης εγγυήσεις για τη στήριξη του χρηματοπιστωτικού τομέα, αυτές αντιπροσωπεύουν ενδεχόμενες υποχρεώσεις που επηρεάζουν τα δημόσια οικονομικά μόνο σε περίπτωση που ζητηθούν (σ.σ.: δεν απεικονίζονται στο γράφημα).

Οι επιπτώσεις συνεχίζονται

Ο αντίκτυπος των μέτρων χρηματοδοτικής στήριξης που θεσπίστηκαν κατά τη διάρκεια της μεγάλης χρηματοπιστωτικής κρίσης μειώθηκε σημαντικά, αλλά αυτά εξακολουθούν να αφήνουν σημάδια στα δημόσια οικονομικά σήμερα. Για το σύνολο της ζώνης του ευρώ, τα μέτρα χρηματοπιστωτικής στήριξης που ελήφθησαν από το 2007 αύξησαν το δημόσιο χρέος έως το 2012, όταν ο αντίκτυπος κορυφώθηκε, περισσότερο από 6% του ΑΕΠ.

Έκτοτε, ο αντίκτυπος του χρέους έχει μειωθεί, καθώς οι κυβερνήσεις μπόρεσαν να πουλήσουν τα μερίδια μετοχών που απέκτησαν στις τράπεζες κατά τη διάρκεια της κρίσης και να διαθέσουν περιουσιακά στοιχεία (κυρίως μη εξυπηρετούμενα δάνεια) που κατείχαν οι κακές τράπεζες. Ωστόσο, το δημόσιο χρέος της ζώνης του ευρώ εξακολουθούσε να είναι υψηλότερο κατά περισσότερο από 3% του ΑΕΠ το 2022 ως συνέπεια της στήριξης του χρηματοπιστωτικού τομέα, ενώ οι εκκρεμείς εγγυήσεις ανήλθαν σε περίπου 0,5% του ΑΕΠ.

Η χρηματοδότηση της στήριξης του χρηματοπιστωτικού τομέα περιελάμβανε χρεόγραφα (λίγο περισσότερο από το μισό), δάνεια (17,7%) και λοιπές υποχρεώσεις φορέων της γενικής κυβέρνησης (28,8%). Η τελευταία κατηγορία αποτελείται κυρίως από το χρέος τραπεζών που εθνικοποιήθηκαν και αναταξινομήθηκαν στον τομέα της γενικής κυβέρνησης και κακών τραπεζών.

Τα μέτρα στήριξης αυξάνουν το δημόσιο έλλειμμα της ζώνης του ευρώ κάθε χρόνο μετά τη χρηματοπιστωτική κρίση, αν και ο αντίκτυπος έχει γίνει πολύ μικρός τα τελευταία χρόνια. Σε ορισμένα από τα προηγούμενα έτη, η επίδραση του ελλείμματος κυριαρχήθηκε από τις μεταβιβάσεις κεφαλαίων. Κατά τα επόμενα έτη, οι δαπάνες που σχετίζονται με τη στήριξη, οι οποίες είναι κυρίως πληρωτέοι τόκοι και, σε μικρότερο βαθμό, μεταβιβάσεις κεφαλαίου, ήταν μεγαλύτερες από τα σχετικά έσοδα, τα οποία είναι κυρίως τόκοι και μερίσματα που εισπράχθηκαν.

Ο δημοσιονομικός αντίκτυπος των μέτρων στήριξης του χρηματοπιστωτικού τομέα διαφέρει σημαντικά μεταξύ των χωρών της ζώνης του ευρώ. Λίγες χώρες δεν έλαβαν κανένα μέτρο, ή σχεδόν κανένα. Ο μέγιστος αντίκτυπος στον λόγο χρέους/ΑΕΠ πλησίαζε το 10% ή περισσότερο σε δέκα χώρες της ζώνης του ευρώ, συμπεριλαμβανομένων της Γερμανίας, της Ολλανδίας, της Λετονίας, της Αυστρίας, της Σλοβενίας και των τεσσάρων χωρών της ζώνης του ευρώ που εντάχθηκαν σε πρόγραμμα προσαρμογής (Ιρλανδία, Ελλάδα, Κύπρος και Πορτογαλία), και της Ισπανίας, η οποία ζήτησε χρηματοδοτική συνδρομή από EFSF και ESM το 2012.

Ο αντίκτυπος του χρέους στους δικαιούχους των προγραμμάτων προσαρμογής της ΕΕ/του ΔΝΤ εξακολουθούσε να υπερβαίνει τις 10 ποσοστιαίες μονάδες το 2022 και σε ορισμένες περιπτώσεις (σ.σ.: μεταξύ των οποίων και η Ελλάδα) ήταν πολύ υψηλότερος.

Πρόσθετο έμμεσο κόστος

Ο μακροχρόνιος άμεσος αντίκτυπος των μέτρων στήριξης του χρηματοπιστωτικού τομέα στα δημόσια οικονομικά αποτελεί μέρος μόνο του συνολικού οικονομικού κόστους μιας χρηματοπιστωτικής κρίσης. Άλλα κόστη έρχονται με τη μορφή απώλειας παραγωγής και υψηλότερης ανεργίας.

Επιπλέον, σε ορισμένες χώρες, οι δυσμενείς εξελίξεις στον χρηματοπιστωτικό τομέα και στα δημόσια οικονομικά αλληλοενισχύθηκαν, ωθώντας το κόστος κρατικής χρηματοδότησης υψηλότερα και επιδεινώνοντας τη χρηματοπιστωτική και οικονομική κρίση. Αυτό προκάλεσε αύξηση του λόγου χρέους/ΑΕΠ που δεν περιλαμβάνεται στις εκτιμήσεις της παρούσας ανάλυσης.

Όλοι αυτοί οι παράγοντες καταδεικνύουν τη σημασία της ύπαρξης του αναγκαίου θεσμικού πλαισίου για την πρόληψη επεισοδίων μακροοικονομικής και χρηματοπιστωτικής αστάθειας και για τον μετριασμό του κόστους τους σε περίπτωση υλοποίησής τους.

Μετά τη μεγάλη χρηματοπιστωτική κρίση, έχουν αναληφθεί μεταρρυθμίσεις στην ΕΕ για τη βελτίωση της εποπτείας του χρηματοπιστωτικού τομέα, την ομαλή εξυγίανση των χρηματοπιστωτικών ιδρυμάτων που βρίσκονται σε σημείο πτώχευσης, τη βιωσιμότητα των δημόσιων οικονομικών και την ανθεκτικότητα των κρατών, για παράδειγμα με τη θέσπιση του Ενιαίου Εποπτικού Μηχανισμού, του Ενιαίου Μηχανισμού Εξυγίανσης και του Ευρωπαϊκού Δημοσιονομικού Συμβουλίου, καταλήγει η ανάλυση της ΕΚΤ.