Για μια από τις δυσκολότερες περιόδους των τελευταίων ετών στον δανεισμό του κράτους ετοιμάζονται ο Οργανισμός Διαχείρισης Δημοσίου Χρέους και το υπουργείο Οικονομικών. Η προοπτική μεγάλων αυξήσεων στα επιτόκια της ΕΚΤ και η απροθυμία της κεντρικής τράπεζας να δηλώσει με σαφήνεια πώς θα στηρίξει τα ομόλογα των υπερχρεωμένων οικονομιών συνθέτουν ένα «τοξικό» περιβάλλον για τις επόμενες προσπάθειες έκδοσης τίτλων.

Ήδη σήμερα η απόδοση των 10ετών ελληνικών τίτλων εκτινάχθηκε στο επίπεδο του 4,3%, δηλαδή περίπου οκτώ φορές πάνω από το ιστορικό χαμηλό που είχε καταγραφεί τον περασμένο Αύγουστο, κοντά στο 0,50%. Το spread από τα γερμανικά 10ετή άνοιξε στις 266 μονάδες βάσης (2,66%), δηλαδή η διαφορά ανέβηκε στα υψηλότερα επίπεδα από τις αρχές του 2020, όταν η αγορά ομολόγων λειτουργούσε υπό την επίδραση του σοκ της πανδημίας.

Όπως τονίζουν αναλυτές, αν δανειζόταν σήμερα το ελληνικό Δημόσιο με μια έκδοση 10ετών τίτλων, το κόστος δανεισμού θα διαμορφωνόταν μεταξύ 4,5% και 5% και θα ήταν περίπου τριπλάσιο από το μέσο κόστος δανεισμού του Ελληνικού Δημοσίου.

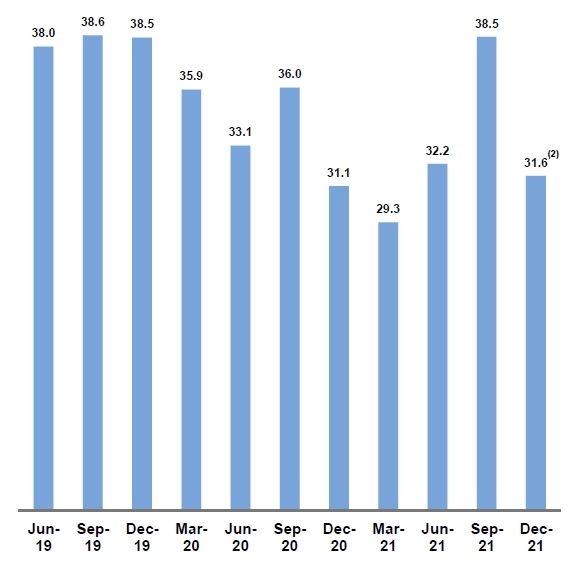

Θεωρητικά, το ελληνικό κράτος βρίσκεται στην ευχάριστη θέση να διαθέτει ένα «μαξιλάρι» ταμειακών διαθεσίμων περίπου 30 δισ. ευρώ (15% του ΑΕΠ), το οποίο θα του επέτρεπε να καλύπτει για τρία χρόνια το κόστος εξυπηρέτησης του χρέους χωρίς να χρειάζεται να βγαίνει στην αγορά.

Το «μαξιλάρι» διαθεσίμων του Δημοσίου

Αυτό αποτελεί μια σημαντική εξασφάλιση σε δύσκολες περιόδους, όμως το Δημόσιο οφείλει να δίνει την εικόνα ότι έχει τη δυνατότητα τακτικής προσφυγής στην αγορά ομολόγων, καθώς μάλιστα διεκδικεί βαθμολογία επενδυτικής βαθμίδας από τους οίκους αξιολόγησης στις αρχές του 2023.

Ο ΟΔΔΗΧ έχει τονίσει κατ’ επανάληψη ότι προσπαθεί να διατηρεί συνεχώς ανοικτό τον δίαυλο για προσφυγή στην αγορά ομολόγων, ακόμη και όταν οι συνθήκες δεν είναι ευνοϊκές. Άλλωστε, για το 2022, ο ΟΔΔΗΧ έχει ανακοινώσει προγραμματισμό για άντληση με εκδόσεις ομολόγων ποσού 12 δισ. ευρώ και μια αδυναμία επαλήθευσης αυτού του προγραμματισμού θα εκλαμβανόταν ως ένδειξη αδυναμίας από την αγορά, προκαλώντας πρόσθετη άνοδο των αποδόσεων.

Με την έκδοση των 10ετών ομολόγων στις αρχές του έτους (αντλήθηκαν 3,4 δισ. ευρώ) και ορισμένες κινήσεις επανέκδοσης παλιών τίτλων, από τις οποίες αντλήθηκαν 1 δισ. ευρώ, ο ΟΔΔΗΧ έχει αντλήσει ήδη περίπου 4,5 δισ. ευρώ και το δύσκολο σταυρόλεξο των επόμενων μηνών αφορά τον τρόπο άντλησης περίπου 8 δισ. ευρώ με τρεις ή τέσσερις εκδόσεις ομολόγων.

Αυτός ο προγραμματισμός γίνεται πλέον εξαιρετικά δύσκολος, όχι μόνο εξαιτίας του δύσκολου περιβάλλοντος που έχει δημιουργήσει η ΕΚΤ, αλλά και επειδή η συνεχής συζήτηση για πρόωρες εκλογές τον Σεπτέμβριο έχει επαναφέρει στον ορίζοντα τον πολιτικό κίνδυνο για την Ελλάδα.

Η ΕΚΤ και τα επόμενα βήματα για δανεισμό

Με τις σημερινές συνθήκες, ουδείς μπορεί να προβλέψει πότε θα γίνουν τα επόμενα βήματα του Δημοσίου στην αγορά ομολόγων, καθώς:

- Από τον Ιούλιο, αρχίζει η ΕΚΤ το «σφίξιμο» της νομισματικής πολιτικής, που φαίνεται ότι θα είναι πολύ πιο έντονο από όσο αναμενόταν ως τώρα, καθώς ο πληθωρισμός προβλέπεται να παραμείνει έως και το 2024 πάνω από τον στόχο της ΕΚΤ. Κυρίαρχη εκτίμηση είναι ότι, μετά την αύξηση σε όλα τα επιτόκια κατά 0,25% τον Ιούλιο, θα ακολουθήσουν δύο δόσεις αύξησης κατά μισή μονάδα, τον Σεπτέμβριο και τον Οκτώβριο, που θα φέρουν στο 1,25% το βασικό επιτόκιο της ΕΚΤ. Ακολούθως, δεν αποκλείονται και άλλες αυξήσεις, αν δεν έχει δείξει τάσεις αποκλιμάκωσης ο πληθωρισμός.

- Η ΕΚΤ έχει αφήσει ασαφή τον τρόπο παρέμβασης στην αγορά ομολόγων για να στηρίξει τις υπερχρεωμένες οικονομίες, που θα δοκιμασθούν από την αύξηση των επιτοκίων της, με πρώτη την Ιταλία. Έχει δηλώσει ότι θα προχωρήσει σε αγορές με επανεπένδυση των εσόδων από το πρόγραμμα της πανδημίας (PEPP) ή ακόμη και σε ενεργοποίηση εκ νέου του PEPP, εάν αυτό χρειασθεί. Επίσης, έχει αναφερθεί γενικόλογα σε πιθανή χρήση νέων εργαλείων, όπως ένα νέο πρόγραμμα αγοράς ομολόγων υπερχρεωμένων οικονομιών.

- Η ΕΚΤ δεν έχει διευκρινίσει πέρα από ποιο σημείο πίεσης στα ομόλογα των υπερχρεωμένων οικονομιών θα ενεργοποιούσε μέτρα στήριξης και αυτή η ασάφεια δεν είναι εποικοδομητική, καθώς οδηγεί την αγορά να δοκιμάζει τα όρια της κεντρικής τράπεζας. Αναλυτές θεωρούν ότι το σημείο πέραν του οποίου θα κινηθεί η ΕΚΤ είναι η υπέρβαση των 2,5 μονάδων στο spread ιταλικών και γερμανικών 10ετών ομολόγων. Ήδη σήμερα, η αγορά οδήγησε αρκετά κοντά σε αυτό το σημείο το spread, στο 2,13%.

Το spread ιταλικών - γερμανικών 10ετών τίτλων

Το καλό σενάριο για τις επόμενες εκδόσεις ομολόγων του Ελληνικού Δημοσίου προβλέπει ότι ήδη τον Ιούλιο η ΕΚΤ θα έχει αντιληφθεί πως δέχονται υπερβολική πίεση οι υπερχρεωμένες χώρες και θα ανακοινώσει ένα σαφές και πειστικό σχέδιο παρέμβασης με αγορές τίτλων. Αν η κεντρική τράπεζα καθυστερήσει, η Ελλάδα θα είναι πολύ δύσκολο να σπάσει το «μπλόκο» των υψηλών αποδόσεων για να βγει και πάλι στην αγορά, εκτιμούν αναλυτές.