Βαρύ τίμημα πληρώνουν οι τράπεζες για την εκκαθάριση των μη εξυπηρετούμενων δανείων μέσω τιτλοποιήσεων, παρότι οι κρατικές εγγυήσεις του σχεδίου «Ηρακλής» περιορίζουν την επιβάρυνση. Μέσα σε ένα 18μηνο, δηλαδή το 2020 και το α' εξάμηνο του 2021, η Εθνική Χρηματιστηριακή υπολογίζει ότι οι ζημιές που έχουν υποστεί οι τράπεζες από τις τιτλοποιήσεις πλησίασαν τα 12 δισ. ευρώ.

Οι τράπεζες βρίσκονται στην τελική ευθεία προς τη μείωση των μη εξυπηρετούμενων ανοιγμάτων σε μονοψήφιο ποσοστό, όπως εκτιμά σε έκθεσή της η χρηματιστηριακή. Όμως, η εκκαθάριση των προβληματικών δανείων δεν έρχεται χωρίς κόστος, όπως τονίζεται στην έκθεση, καθώς οι τράπεζες υποχρεώνονται να σχηματίζουν μεγάλου ύψους προβλέψεις και ανεβαίνει σε πολύ υψηλά επίπεδα το κόστος ρίσκου, δηλαδή οι προβλέψεις για επισφάλειες ως ποσοστό του χαρτοφυλακίου δανείων.

Το 2020, οι προβλέψεις που σχηματίσθηκαν και οι ζημιές που έχουν εγγραφεί για τις τιτλοποιήσεις ανήλθαν σε 5,6 δισ. ευρώ, ενώ το αντίστοιχο ποσό για το 2021, σύμφωνα με τους υπολογισμούς της χρηματιστηριακής, ήταν ακόμη μεγαλύτερο, φθάνοντας τα 6,3 δισ. ευρώ. Έτσι, μέσα σε ένα 18μηνο οι απώλειες έφθασαν τα 11,9 δισ. ευρώ. Το δε κόστος ρίσκου διαμορφώθηκε σε 3,86% το 2020 και εκτινάχθηκε σε 8,91% το πρώτο εξάμηνο του 2021, λόγω της επιτάχυνσης των τιτλοποιήσεων.

Το καλό νέο είναι ότι, όπως εκτιμούν οι αναλυτές της Εθνικής, μόλις οι τράπεζες ολοκληρώσουν τις τιτλοποιήσεις, το κόστος ρίσκου θα πέσει σημαντικά. Το υποκείμενο κόστος ρίσκου, δηλαδή οι προβλέψεις ως ποσοστό των δανείων που εγγράφονται χωρίς να υπολογίζονται οι τιτλοποιήσεις, το δεύτερο τρίμηνο του 2021 κυμάνθηκε για τις συστημικές τράπεζες μεταξύ 1% και 1,3%, ενώ εκτιμάται ότι το μέσο κόστος ρίσκου το 2022 θα υποχωρήσει κάτω από 1% το 2022 και θα κυμανθεί περίπου σε 0,5% μεσοπρόθεσμα, επιτρέποντας στις τράπεζες να αυξήσουν τα κέρδη τους.

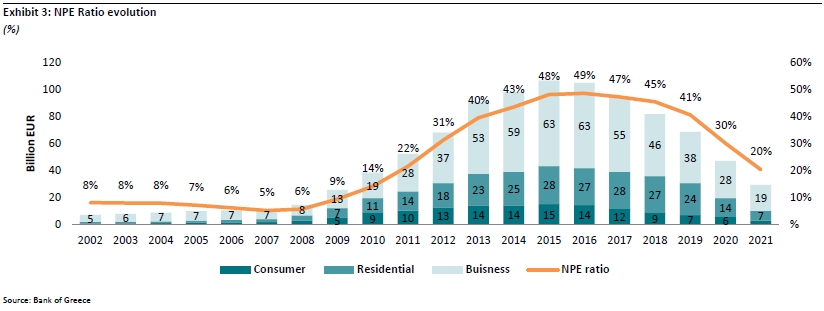

Αξίζει να σημειωθεί ότι την τελευταία διετία η ποιότητα των δανειακών χαρτοφυλακίων των ελληνικών τραπεζών έχει βελτιωθεί σημαντικά. Στοιχεία της Τράπεζας της Ελλάδος δείχνουν ότι το απόθεμα των NPE (μη εξυπηρετούμενα ανοίγματα) μειώθηκε στο τέλος Ιουνίου 2021 στα 24,9 δισ. ευρώ, δηλαδή κατά 57,1% σε σχέση με το τέλος του 2019. Ο δείκτης των NPE έπεσε στο 20,3% των χορηγήσεων από το 40,6% στα τέλη του 2019. Για τα επιχειρηματικά δάνεια, ο δείκτης διαμορφώθηκε σε 19,5%, για τα στεγαστικά σε 19,3% και για τα καταναλωτικά σε 32,8%. Σχεδόν στο σύνολό της, αυτή η μείωση των προβληματικών δανείων ήταν αποτέλεσμα μη οργανικών κινήσεων, δηλαδή τιτλοποιήσεων, που έγιναν με τη βοήθεια του σχεδίου «Ηρακλής».

Μέχρι το τέλος του 2021 η μείωση NPE θα συνεχισθεί, ενώ το 2022 θα πέσουν οι δείκτες NPE σε μονοψήφια ποσοστά. Παρ' όλα αυτά, η διαφορά σε σχέση με την υπόλοιπη ευρωζώνη παραμένει πολύ μεγάλη, όπως τονίζουν οι αναλυτές της Εθνικής Χρηματιστηριακής, καθώς οι περισσότερες τράπεζες στην Ευρώπη έχουν δείκτη NPE χαμηλότερο του 5% και κατά μέσο όρο 2% στην ευρωζώνη.

Ενθαρρυντικό είναι ότι ο σχηματισμός νέων μη εξυπηρετούμενων δανείων, χωρίς να λαμβάνονται υπόψη οι τιτλοποιήσεις, ήταν αρνητικός το 2020 και το α' εξάμηνο του 2021, καθώς μειώθηκαν τα NPE κατά 3,4 δισ. και κατά 0,5 δισ. ευρώ, αντίστοιχα. Τα δάνεια που βγήκαν από μορατόρια δεν πέρασαν στο «κόκκινο». Αυτά που έγιναν μη εξυπηρετούμενα το πρώτο εξάμηνο ήταν μόλις 1 δισ. ευρώ, δηλαδή 6,9% των δανείων που είχαν περάσει σε αναστολή λόγω της πανδημίας. Σε καθεστώς προστασίας παραμένουν μέχρι σήμερα δάνεια ύψους 9 δισ. ευρώ, μέσω κρατικών προγραμμάτων (Γέφυρα) και ειδικών ρυθμίσεων από τις τράπεζες.

Προς το παρόν, οι αισιόδοξες εκτιμήσεις των τραπεζικών διοικήσεων για τα δάνεια που μπήκαν σε μορατόριουμ λόγω πανδημίας επιβεβαιώνονται, αν και θα πρέπει να περιμένουμε μέχρι να λήξουν οι προστατευτικές ρυθμίσεις για όλα τα δάνεια πριν εξαχθούν οριστικά συμπεράσματα.

Η μείωση των «κόκκινων» δανείων

Οι τιτλοποιήσεις δανείων

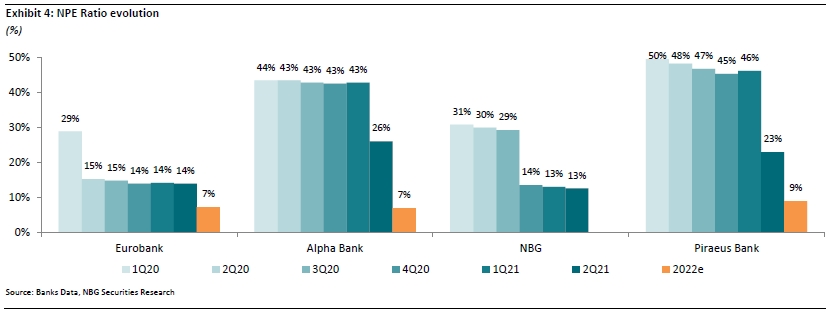

- Η Eurobank έχει συμφωνήσει με την doValue για την τιτλοποίηση Mexico, που αφορά δάνεια ακαθάριστης λογιστικής αξίας 3,2 δισ. ευρώ. Η συμφωνία θα ολοκληρωθεί ως το τέλος του 2021 και θα επιτρέψει στη Eurobank να γίνει η πρώτη ελληνική τράπεζα με μονοψήφιο δείκτη NPE, στο 7,3%.

- Η Alpha Bank ολοκληρώνει τρεις συναλλαγές (Cosmos, Orbit και Sky) ως το τέλος του έτους, με συνολική αξία δανείων 7 δισ. ευρώ. Πρόσφατα η τράπεζα συμφώνησε με την Davidson Kempner για τη συναλλαγή Cosmos (3,5 δισ. ευρώ). Στο τέλος του έτους, ο δείκτης NPE θα έχει πέσει στο 13%, ενώ ακολουθούν συναλλαγές αξίας 1,1 δισ. ευρώ το 2022, που θα οδηγήσουν τον δείκτη στο 7%.

- Η Εθνική Τράπεζα συμφώνησε με τις Bain Capital, Fortress και doValue σχετικά με την πώληση του χαρτοφυλακίου Fortress (δάνεια αξίας 5,7 δισ. ευρώ). Η συναλλαγή αναμένεται να ολοκληρωθεί το τελευταίο τρίμηνο του 2021. Ο δείκτης NPE έχει ήδη πέσει στο 12.7% και με νέες συναλλαγές αναμένεται να υποχωρήσει στο 6% ως το τέλος του 2022.

- Η Τρ. Πειραιώς έχει ολοκληρώσει τη συναλλαγή Sunrise 1 (7,2 δισ. ευρώ) και έχει συμφωνήσει με Intrum και Serengeti για ένα ακόμη χαρτοφυλάκιο αξίας 2,7 δισ. ευρώ. Παράλληλα, προχωρά την τιτλοποίηση Sunrise 3 (δάνεια αξίας 900 εκατ. ευρώ) με προοπτική να ολοκληρωθεί στις αρχές του 2022. Μαζί και με άλλες δράσεις, εκτιμάται ότι δείκτης NPE θα μειωθεί περίπου σε 9%.

Η πορεία των δεικτών NPE προς μονοψήφια ποσοστά (*)

*Πηγή: NBG Securities - Δεν γίνεται πρόβλεψη για τη μητρική Εθνική Τράπεζα.