Σε φιάσκο κατέληξε η προσπάθεια του υπουργείου Οικονομικών να περιορίσει τις αυθαίρετες αρνήσεις ρύθμισης οφειλών μέσω Εξωδικαστικού Μηχανισμού από τράπεζες και εταιρείες διαχείρισης δανείων. Ύστερα από αρκετές συνομιλίες με τους χρηματοδοτικούς φορείς και την αλλαγή της σχετικής νομοθεσίας, το αποτέλεσμα είναι ότι οι δανειστές θα εξακολουθήσουν έχουν τη δυνατότητα να απορρίπτουν κατά βούληση τις αιτήσεις οφειλετών, για σοβαρούς ή και για προσχηματικούς λόγους.

Οι απελπιστικά αργοί ρυθμοί προόδου στις ρυθμίσεις χρεών με τον πολυσυζητημένο Εξωδικαστικό Μηχανισμό, που καθιερώθηκε στη νέα πτωχευτική νομοθεσία, έχουν κρατήσει πολύ χαμηλά το ύψος του ιδιωτικού χρέους που διευθετείται. Είναι χαρακτηριστικό ότι, σύμφωνα με τα τελευταία στοιχεία από την έκθεση προόδου της Ειδικής Γραμματείας Ιδιωτικού Χρέους,

- το σύνολο των οφειλών στο Δημόσιο και τους χρηματοδοτικούς φορείς που μπορούν να ρυθμισθούν με τον Εξωδικαστικά είναι 27,7 δισ. ευρώ, εκ των οποίων τα 20,3 δισ. αφορούν φυσικά πρόσωπα και τα 7,4 δισ. νομικά πρόσωπα.

- Από αυτά τα χρέη, μόνο τα 1,27 δισ. έχουν ήδη μπει σε ρύθμιση και άλλα 457 εκατ. βρίσκονταν στο τελικό στάδιο για ρύθμιση. Δηλαδή, στους πρώτες μήνες εφαρμογής του (από τον Σεπτέμβριο 2022) έχει αποτελέσματα για λιγότερο από 5% των χρεών.

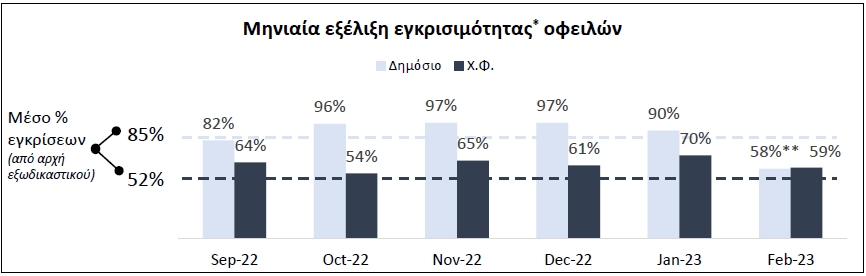

Το μεγάλο πρόβλημα είναι ότι οι χρηματοδοτικοί φορείς, που έχουν τον τελευταίο λόγο, με βάση τον νόμο, για τη ρύθμιση χρεών εμφανίζουν πολύ χαμηλά ποσοστά αποδοχής των ρυθμίσεων. Είναι χαρακτηριστικό ότι, σύμφωνα με τα στοιχεία για τον Φεβρουάριο, δηλαδή ενώ είχαν προηγηθεί οι παρεμβάσεις του υπουργείου Οικονομικών ακόμη και με προσωπικές πιέσεις από τον Χρ. Σταϊκούρα, το ποσοστό έγκρισης από χρηματοδοτικούς φορείς έπεσε στο 59%, από 70% τον προηγούμενο μήνα, ενώ από την αρχή εφαρμογής του Εξωδικαστικού είναι καθηλωμένο στο 52%. Δηλαδή, οι χρηματοδοτικοί φορείς απορρίπτουν σχεδόν τις μισές αιτήσεις ρυθμίσεων, παρότι το Δημόσιο εγκρίνει το 85%.

*Ποσοστά βάσει συνολικών οφειλών. ** Η μεγάλη πτώση στο μέσο ποσοστό εγκρίσεων του Δημοσίου για αυτό το μήνα οφείλεται σε απόρριψη μιας αίτησης με ποσό οφειλής €175εκ σε σύνολο απορρίψεων €436εκ.

Το υπουργείο Οικονομικών προσπάθησε να περιορίσει τις αρνήσεις από χρηματοδοτικούς φορείς και, κυρίως, τις αυθαίρετες απορρίψεις ρυθμίσεων, καθιερώνοντας με πρόσφατη αλλαγή της νομοθεσίας την υποχρέωση τραπεζών και servicers να αιτιολογούν τις αρνητικές τους απαντήσεις και να καταχωρούν αυτή την αιτιολόγηση στην ηλεκτρονική πλατφόρμα.

Όμως, το υπουργείο δεν δημιούργησε μια δική του λίστα αποδεκτών λόγων απόρριψης, αφού αυτό θα ήταν αντίθετο στο πνεύμα του πτωχευτικού νόμου, που αφήνει την τελευταία λέξη στους πιστωτές. Ζήτησε από τις ενώσεις των χρηματοδοτικών φορέων να δημιουργήσουν μια λίστα με τους πιθανούς λόγους απόρριψης και το αποτέλεσμα αυτής της διαδικασίας ήταν τραγελαφικό: αν αναγνώσει κανείς τη λίστα με τους 14 πιθανούς λόγους, διαπιστώνει ότι μια αίτηση μπορεί να απορριφθεί για κάθε πιθανό και απίθανο λόγο. Μεταξύ άλλων, λόγος απόρριψης μπορεί να είναι η προηγούμενη «αντισυναλλακτική συμπεριφορά» του οφειλέτη, η οποία είναι αδύνατο να αξιολογηθεί με κάποια αντικειμενικά κριτήρια και επαφίεται σε κάθε πιστωτή να την προσδιορίσει. Επιπλέον, στη λίστα μπαίνει και 15ος λόγος... μπαλαντέρ: δηλαδή, ένα κενό στη λίστα, το οποίο θα συμπληρώσουν αργότερα με όποιο τρόπο θέλουν οι χρηματοδοτικοί φορείς.

Σημειωτέον ότι αυτοί οι λόγοι απόρριψης δεν υπάρχει διαδικασία να ελεγχθούν, ούτε μπορεί ο οφειλέτης να τους αμφισβητήσει με κάποια διαδικασία, γραφειοκρατική ή νομική. Συνεπώς, η ιδιότυπη... δικτατορία δανειστών δεν αλλάζει με όλη αυτή την προσπάθεια των τελευταίων μηνών από το υπουργείο Οικονομικών. Οι τράπεζες και οι εταιρείες διαχείρισης απαιτήσεων παραμένουν απόλυτοι κυρίαρχη της διαδικασίας του Εξωδικαστικού Μηχανισμού και μπορούν κατά το δοκούν να δέχονται ή να απορρίπτουν αιτήσεις.

Οι 15 αιτιολογίες απόρριψης πρότασης ρύθμισης από τους χρηματοδοτικούς φορείς έχουν ως εξής:

1. Επαρκής οικονομική δυνατότητα ή/και περιουσία για την εξόφληση των οφειλών.

2. Ανεπαρκής οικονομική δυνατότητα ενεχομένων/αντικειμενική αδυναμία εξυπηρέτησης της αιτούμενης ρύθμισης.

3. Μη συμμετοχή όλων των ενεχομένων (συνοφειλετών ή/και εγγυητών).

4. Αίτημα οφειλέτη για ρύθμιση μόνο με φορείς του Δημοσίου.

5. Αθέτηση ρυθμίσεων που είχαν συμφωνηθεί στο παρελθόν.

6. Ιστορικό αντισυναλλακτικής συμπεριφοράς.

7. Επίκειται πλειστηριασμός εντός των επομένων τριών μηνών.

8. Πρόσφατη εξυπηρετούμενη ρύθμιση με τον πιστωτικό φορέα που εποπτικά (ταξινόμηση δανείου) δεν επιτρέπει επαναρρύθμιση .

9. Ενήμερη οφειλή ή ρυθμισμένη και ενήμερη οφειλή για την οποία δεν υφίσταται ανάγκη ρύθμισης.

10. Πρόσφατη ρύθμιση με πιστωτή, στον οποίο έχουν παρασχεθεί εξασφαλίσεις με αποτέλεσμα τη μη ισότιμη μεταχείριση των πιστωτών.

11. Υφιστάμενη ενεργή πίστωση.

12. Συγχρηματοδότηση με φορέα ή χρηματοδότηση με την εγγύηση φορέα, ο οποίος δεν έχει εγκρίνει τη ρύθμιση.

13. Ο εξωδικαστικός μηχανισμός του Ν.4738/2020 δεν αποτελεί το πρόσφορο μέσο ρύθμισης της οφειλής, λόγω του ύψους ή/και της φύσης αυτής.

14. Εκτός πεδίου εφαρμογής του νόμου λόγω:

- μη έγκυρη παραίτηση από αίτηση είτε υπαγωγής σε διαδικασία του Ν. 3588/2007 ή του Ν. 3869/2010 ή του Ν. 4605/2019, είτε ενώπιον αρμοδίου δικαστηρίου για επικύρωση συμφωνίας εξυγίανσης ή για κήρυξη πτώχευσης,

- έχει εκδοθεί οριστική απόφαση για οποιαδήποτε από τις ως άνω διαδικασίες ή έχει συζητηθεί η σχετική αίτηση ενώπιον του αρμοδίου δικαστηρίου και αναμένεται η έκδοση απόφασης,

- δεν έχει παρέλθει το κατά νόμο χρονικό διάστημα (Ν. 4738/2020, αρ. 7, παρ. 3,δ) από την έκδοση απόφασης κατά τα προαναφερθέντα ή την ολοκλήρωση προηγούμενης διαδικασίας εξωδικαστικής ρύθμισης της οφειλής του Ν. 4738/2020,

- ο οφειλέτης έχει αμετάκλητα καταδικαστεί για τα αδικήματα του άρθρου 7, παρ. ε, του Ν. 4738/2020,

- ο οφειλέτης έχει τεθεί σε λύση ή εκκαθάριση,

- ο οφειλέτης έχει εξυπηρετούμενες ή /και ενήμερες οφειλές και δεν επικαλείται ή δεν προκύπτει επιδείνωση της οικονομικής του κατάστασης κατά τουλάχιστον 20%.

15. Άλλο………………………………………………………………