«Cash is king», δηλαδή τα μετρητά είναι ο βασιλιάς. Αυτό το μοτό φαίνεται πως ακολουθούν από την αρχή του έτους οι διαχειριστές κεφαλαίων. Περί τα 3,5 τρισ. δολάρια έχουν χαθεί από την αξία των μετοχών σε ολόκληρο τον κόσμο από τις αρχές του 2016, γεγονός που καταδεικνύει πως οι fund managers αυξάνουν τη ρευστότητα στα χαρτοφυλάκιά τους. Οι βασικοί λόγοι για το «ξεπούλημα» που παρατηρείται τα στις αγορές είναι οι ανησυχίες για την οικονομία της Κίνας και η «βουτιά» των τιμών πετρελαίου.

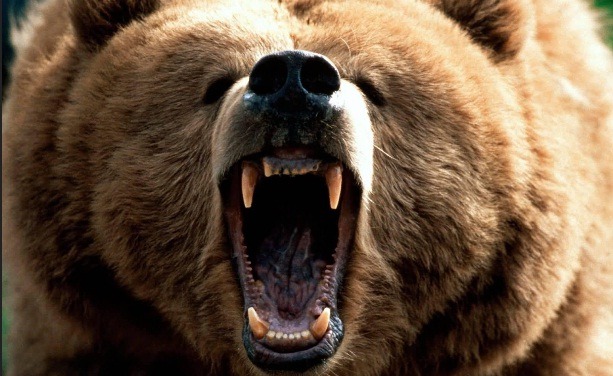

Ο παγκόσμιος δείκτης- βαρόμετρο S&P 500, έχει υποχωρήσει κατά 11,3% σε σχέση με την κορυφή του στις 21 Μαΐου. Ο κινεζικός Shanghai εισήλθε κι επίσημα σε bear market την Παρασκευή, για δεύτερη φορά μέσα σε 7 μήνες, καταγράφοντας πτώση 20% από τα τελευταία υψηλά επίπεδα. Ο ιαπωνικός Nikkei έχει υποχωρήσει κατά 19% από τα υψηλά του Ιουνίου, πλησιάζοντας το 20% πτώσης, που αποτελεί τον ορισμό του bear market.

Προβλέπουν μεγάλη πτώση

Με βάση αυτά τα δεδομένα όλο και περισσότεροι αναλυτές προειδοποιούν για αναταράξεις στις αγορές το επόμενο διάστημα. Σε επενδυτικό του σημείωμα ο Albert Edwards, αναλυτής της Societe Generale, σημείωσε πως ο S&P 500 είναι επιρρεπής για μια πτώση 25% από τα τρέχοντα επίπεδά του.

Αλλά και η UBS προειδοποιεί για επερχόμενη μεγάλη διόρθωση στις αγορές μετοχών διεθνώς, γι’ αυτό συστήνει τοποθετήσεις σε χρυσό. Η UBS έχει προειδοποιήσει ότι ο ανοδικός κύκλος 7 ετών των μετοχών έχει κλείσει και εκτιμάει ότι έρχεται βίαιη διόρθωση -30% για το 2016 και συστήνει αγορές χρυσού.

Σαφής είναι η προειδοποίηση της JP Morgan, που αναφέρει σε έκθεσή της ότι για το 2016 υπάρχουν περιθώρια πτώσης στις χρηματιστηριακές αγορές έως -20%.

Με βάση την JP Morgan η σχέση κινδύνου-απόδοσης για τις μετοχές έχει επιδεινωθεί σημαντικά.

Η αναταραχή που πηγάζει από την Κίνα και προκαλεί ισχυρές δονήσεις στις παγκόσμιες αγορές, μπορεί να γίνει χειρότερη, εκτιμά o Christian Mueller-Glissmann της Goldman Sachs, επισημαίνοντας ότι πριν συμβεί αυτό οι επενδυτές θα γυρίσουν την πλάτη τους στις μετοχές. Ο αμερικανικός οίκος είναι ουδέτερος για τις παγκόσμιες μετοχές από τον Αύγουστο του 2015, αλλά λέει ότι οποιαδήποτε περαιτέρω πτώση θα δημιουργήσει επενδυτικές ευκαιρίες.

Ο ίδιος προτιμάει τις ευρωπαϊκές μετοχές επειδή είναι φθηνότερες από τις αμερικανικές και οι εταιρείες της περιοχής έχουν ισχυρές προοπτικές για κέρδη.

Οι τεχνικές ενδείξεις

Την εκτίμηση ότι ο S&P 500 ενδέχεται να υποχωρήσει στις 1.600 μονάδες έχει διατυπώσει ο αναλυτής της Bank of America Merrill Lynch, Stephen Suttmeier. Κατά την άποψη του, εφόσον ο δείκτης χάσει την στήριξη των 1.867 μονάδων θα είναι βάσιμος ο κίνδυνος υποχώρησης στις 1.600 μονάδες.

Αυτό, τουλάχιστον, δείχνει η τεχνική ανάλυση, σύμφωνα με τον αναλυτή της BofA Merrill Lynch. Σημειώνεται πως εφόσον αυτή η πρόβλεψη επιβεβαιωθεί, τότε ο δείκτης ενδέχεται να δοκιμάσει ξανά τις 1.575 μονάδες, όπως συνέβη τον Απρίλιο του 2013.

Ο ίδιος επεσήμανε τέλος πως παρατηρεί μια κυκλική bear market να διαμορφώνεται στον δείκτη, κάτι που θα μπορούσε να τον οδηγήσει ακόμη χαμηλότερα, αν και προσωπικά εκτιμά ότι θα υπάρξει στήριξη στις 1.600 μονάδες.

Ομόλογα για ασφάλεια κεφαλαίου

«Πουλήστε τα πάντα», συστήνει η Royal Bank of Scotland στους επενδυτές και τους συμβουλεύει να προετοιμαστούν για ένα έτος πραγματική καταιγίδα και να αναζητήσουν καταφύγιο σε αμερικανικά και γερμανικά ομόλογα - όχι για κέρδη, αλλά για να διαφυλάξουν το κεφάλαιο τους.

Η βρετανική τράπεζα τονίζει ότι η παγκόσμια αποπληθωριστική κρίση είναι προ των πυλών και μπορεί να οδηγήσει τις κύριες αγορές μετοχών σε απώλεια του 20% της αξίας τους και τις τιμές του πετρελαίου ακόμα και στα 16 δολάρια ανά βαρέλι.

Οι αναλυτές της τράπεζας υπογραμμίζουν ότι οι αγορές στέλνουν σήματα παρόμοια με αυτά πριν από την κατάρρευση της Lehman Brothers και την χρηματοπιστωτική κρίση του 2008. «Πουλήστε τα πάντα εκτός από εξαιρετικής ποιότητας ομόλογα», αναφέρουν χαρακτηριστικά οι αναλυτές της RBS, τονίζοντας πως «ακόμη και τα ομόλογα θα σας δώσουν πίσω το κεφάλαιο, όχι αποδόσεις».

«Σε μια συνωστισμένη αίθουσα, οι πόρτες διαφυγής είναι μικρές», ανέφερε σε σημείωμά της η τράπεζα.

Η επιστροφή του χρυσού

Αλλλοι αναλυτές βλέπουν προοπτικές για κέρδη μόνον στον χρυσό, εκτιμώντας ότι ολοκληρώνεται ο πτωτικός του κύκλος. Οι αναλυτές της UBS Michael Riesner και Marc Müller εκφράζουν την άποψη ότι η bear market στην αγορά χρυσού που ξεκίνησε το 2011 φθάνει στο τέλος της.

Προβλέπουν ότι εντός του τρέχοντος έτους θα κλείσει ο καθοδικός κύκλος και οι τρέχουσες τιμές του πολύτιμου μετάλλου θα αποτελέσουν την βάση για την επόμενη bull market, που θα είναι πολυετής.

Αρχικά, αναμένεται ο χρυσός να προσελκύσει κυρίως κερδοσκοπικά κεφάλαια και από το 2017 να λειτουργήσει ως ένα ασφαλές καταφύγιο.