Σε τροχιά αύξησης επανήλθε από τον Δεκέμβριο το μέσο επιτόκιο των τραπεζικών δανείων, ενώ οι τράπεζες ετοιμάζονται να προσαρμόσουν την πολιτική τους για τα επιτόκια δανείων και καταθέσεων το προσεχές διάστημα, ακολουθώντας τη «γραμμή» που δίνει η ΕΚΤ για αύξηση επιτοκίων ακόμη και μέσα στο 2022, με συνέπεια ήδη να έχουν ανεβεί πάνω από το 2% οι αποδόσεις των 10ετών ελληνικών ομολόγων στη δευτερογενή αγορά, πιέζοντας σε άνοδο του κόστους χρήματος στην οικονομία.

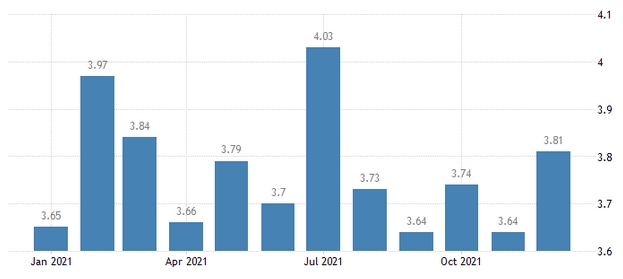

Οι ελληνικές τράπεζες δέχονται πίεση στα έσοδά τους από τόκους εξαιτίας της συνεχούς μείωσης των επιτοκίων στα δάνεια, ενώ έχουν πλέον μικρά περιθώρια μείωσης των επιτοκίων στις καταθέσεις, που βρίσκονται κοντά στο μηδέν. Έτσι, από τον Δεκέμβριο, σύμφωνα με στοιχεία του tradingeconomics.com, το μέσο επιτόκιο των τραπεζικών δανείων αυξήθηκε σημαντικά, από το 3,64% στο 3,81%, που είναι και το υψηλότερο ποσοστό από τον Ιούλιο του 2021.

Η αύξηση του κόστους δανεισμού τον Δεκέμβριο ήταν καθαρά ελληνικό φαινόμενο, καθώς στην ευρωζώνη το μέσο επιτόκιο των δανείων παρέμεινε ουσιαστικά αμετάβλητο, στο 1,72% (από 1,71% τον προηγούμενο μήνα). Το επιτόκιο στην Ελλάδα είναι υπερδιπλάσιο από τον μέσο όρο της ευρωζώνης.

Το μέσο επιτόκιο των τραπεζικών δανείων

Οι τράπεζες προσπαθούν να σταματήσουν τη συνεχή μείωση του περιθωρίου επιτοκίου, καθώς μάλιστα έχουν να αντιμετωπίσουν απώλειες τόκων από τη διαδικασία μείωσης των μη εξυπηρετούμενων δανείων, τα οποία τίθενται εκτός των ισολογισμών τους μέσα από τιτλοποιήσεις και πωλήσεις. Μέσα στο 2021, σύμφωνα με τα στοιχεία της Τράπεζας της Ελλάδος, το μέσο επιτόκιο των δανείων έπεσε από 3,73% σε 3,50%, με αποτέλεσμα να συμπιεσθεί και το περιθώριο επιτοκίου των τραπεζών, υποχωρώντας από 3,65% σε 3,46%.

Η μείωση του περιθωρίου επιτοκίου των ελληνικών τραπεζών

| Περίοδος | Μέσο σταθμισμένο επιτόκιο δανείων | Διαφορά μέσου επιτοκίου δανείων και καταθέσεων (περιθώριο επιτοκίου) |

| Ιαν-21 | 3,73 | 3,65 |

| Φεβ-21 | 3,69 | 3,62 |

| Μαρ-21 | 3,68 | 3,62 |

| Απρ-21 | 3,65 | 3,59 |

| Μαϊ-21 | 3,65 | 3,59 |

| Ιουν-21 | 3,66 | 3,61 |

| Ιουλ-21 | 3,61 | 3,56 |

| Αυγ-21 | 3,59 | 3,54 |

| Σεπ-21 | 3,57 | 3,53 |

| Οκτ-21 | 3,51 | 3,47 |

| Νοε-21 | 3,51 | 3,47 |

| Δεκ-21 | 3,50 | 3,46 |

Μετά τις αυξήσεις στο κόστος δανεισμού που άρχισαν να καταγράφονται από το τέλος του έτους, οι τράπεζες ετοιμάζονται να προσαρμόσουν τώρα την πολιτική τους στα νέα δεδομένα που διαμορφώνει η Ευρωπαϊκή Κεντρική Τράπεζα. Το νέο ρεκόρ πληθωρισμού στην ευρωζώνη, που ανήλθε στο 5,1% τον Ιανουάριο, οδηγεί την ΕΚΤ σε αναπροσαρμογή της πολιτικής της, αρχής γενομένης, εκτός απροόπτου, από τον Μάρτιο, όπου αναμένεται να δώσει νέα καθοδήγηση για ταχύτερο τερματισμό του προγράμματος ποσοτικής χαλάρωσης, με την προοπτική να αρχίσουν να αυξάνονται τα επιτόκια πιθανότατα από το τελευταίο τρίμηνο του 2022, ενώ μέχρι πρότινος η Κριστίν Λαγκάρντ απέκλειε κατηγορηματικά μια αύξηση μέσα στο τρέχον έτος.

Η νέα πολιτική που αναμένεται να ασκήσει η ΕΚΤ έχει επηρεάσει τις αποδόσεις των ελληνικών κρατικών ομολόγων, διαμορφώνοντας μια υψηλότερη βάση για τον δανεισμό και στον ιδιωτικό τομέα της οικονομίας. Είναι χαρακτηριστικό ότι το περασμένο καλοκαίρι η απόδοση του 10ετούς ελληνικού ομολόγου υποχωρούσε προς το 0,5%, σε ιστορικό χαμηλό, ενώ σήμερα διαμορφώθηκε στο 2,30%. Στο νέο περιβάλλον, τραπεζικά στελέχη εκτιμούν ότι η απόδοση του 10ετούς ομολόγου θα σταθεροποιηθεί σε επίπεδο άνω του 2%, κάτι που θα συμπαρασύρει και την επιτοκιακή πολιτική των τραπεζών.

Σύμφωνα με τις πρώτες εκτιμήσεις που γίνονται από τα στελέχη των τραπεζών, η κυριότερη επίδραση αναμένεται να εμφανισθεί στα επιχειρηματικά δάνεια, όπου θα εστιάσουν και οι τράπεζες την πολιτική τους για αύξηση των χορηγήσεων, καθώς η οικονομία βρίσκεται σε στάδιο ανάκαμψης, με την υποστήριξη και των κονδυλίων από το Ταμείο Ανάκαμψης. Παρότι οι τράπεζες βρίσκονται σε αρκετά έντονο ανταγωνισμό για τα μερίδια στις χορηγήσεις επιχειρηματικών δανείων, στις νέες συνθήκες δεν αναμένεται να υπάρξουν άλλες μειώσεις στα επιτόκια, αλλά αντιθέτως εκτιμάται ότι θα αυξηθεί το κόστος δανεισμού.