Η περίοδος της ανασφάλειας των καταθετών τελειώνει και τα μετρητά αρχίζουν να βγαίνουν από τα στρώματα και να επιστρέφουν στο τραπεζικό σύστημα, που παίρνει βαθιές ανάσες, αλλά εξακολουθεί να εμφανίζει μεγάλο χρηματοδοτικό κενό και το χαμηλότερο δείκτη ρευστότητας στην ευρωζώνη.

Σύμφωνα με στοιχεία που παραθέτει σε ανάλυσή της η Eurobank Research (έκδοση «7 Ημέρες Οικονομία»), οι καταθέσεις νοικοκυριών και επιχειρήσεων έπιασαν… πάτο τον Απρίλιο του 2017, υποχωρώντας στο ιστορικό χαμηλό από το 2001. Από τότε και ως τον Δεκέμβριο του 2018 έχουν παρουσιάσει σωρευτική αύξηση 15,5 δισ. ευρώ, δηλαδή αυξήθηκαν κατά 13%. Το μεγαλύτερο μέρος αυτής της αύξησης (10,8 δισ. ευρώ) προήλθε από καταθέσεις των νοικοκυριών.

Τα στοιχεία οδηγούν στο συμπέρασμα ότι έχει αρχίσει να κλείνει μια μεγάλη «πληγή» της οικονομίας και του χρηματοπιστωτικού συστήματος, δηλαδή η αποθησαύριση τεράστιας ποσότητας φυσικού χρήματος (μετρητών), κυρίως από τα νοικοκυριά, που μπροστά στο φόβο του «κουρέματος» καταθέσεων ή της εξόδου από την ευρωζώνη θεώρησαν ότι οι οικονομίες τους είναι ασφαλέστερες στα στρώματα, παρά στις τράπεζες.

Ειδικότερα, φαίνεται ότι από τα 15,5 δισ. ευρώ που κατατέθηκαν στις τράπεζες από τον Απρίλιο του 2017 και μετά, τα 13,7 δισ. ευρώ ήταν χρήματα που βγήκαν από τα στρώματα. Το χρήμα που κυκλοφορεί ελεύθερο (νομισματική βάση – ΜΟ στη γλώσσα των οικονομολόγων) μειώθηκε από 41,9 δισ. ευρώ, τον Απρίλιο 2017 , στα 28,2 δισ. ευρώ, τον Νοέμβριο του 2018.

«Λαμβάνοντας υπ’ όψιν τα παραπάνω στοιχεία, δύναται να υποστηριχθεί ότι η αύξηση των καταθέσεων τους τελευταίους 20 μήνες συνδέεται με την επιστροφή φυσικού χρήματος στο εγχώριο χρηματοπιστωτικό σύστημα», τονίζουν οι αναλυτές της Eurobank.

Και επισημαίνουν ότι η εν λόγω ενέργεια, προερχόμενη κυρίως από τα νοικοκυριά, αποτελεί μια ένδειξη:

- Ενίσχυσης της εμπιστοσύνης τους στο εγχώριο χρηματοπιστωτικό σύστημα και

- Αύξησης των αναγκών τους για πραγματοποίηση συναλλαγών με ηλεκτρονικό χρήμα (π.χ. δαπάνες για αγορές αγαθών και υπηρεσιών, αποπληρωμές δανείων, φορολογικές υποχρεώσεις κ.α).

«Η περαιτέρω βελτίωση του οικονομικού κλίματος (το 4ο τρίμηνο 2018 σημειώθηκε τριμηνιαία μείωση, η οποία συνεχίστηκε ηπιότερα τον Ιανουάριο 2019) και πρωτίστως η μεγέθυνση του ΑΕΠ αποτελούν βασικές προϋποθέσεις για τη συνέχιση – ή ακόμα και την επιτάχυνση – των θετικών ρυθμών μεταβολής των καταθέσεων του ιδιωτικού τομέα στην Ελλάδα», συμπεραίνουν οι αναλυτές.

Χαλαρώνει ο κλοιός στις τράπεζες

Οι τράπεζες παίρνουν μια ανάσα από αυτή την αύξηση των καταθέσεων, χάρη στην επιστροφή χρήματος από τα στρώματα, αλλά δεν είναι αρκετή για να καλύψει τις πιεστικές ανάγκες ρευστότητας που έχουν.

Τον Δεκέμβριο του 2017, η χρηματοδοτική «τρύπα» των τραπεζών, δηλαδή η διαφορά ανάμεσα στις χρηματοδοτήσεις και τις καταθέσεις, ήταν 57,2 δισ. ευρώ. Από τότε, χάρη στην αύξηση των καταθέσεων και τη μείωση των χορηγήσεων (απομόχλευση ισολογισμών, κατά την τεχνική ορολογία), η ψαλίδα έκλεισε κατά 21,8 δισ. ευρώ.

Έτσι, οι τράπεζες κατάφεραν να ρίξουν την έκτακτη χρηματοδότηση από το μηχανισμό ELA κάτω από το όριο των 2 δισ. ευρώ, δηλαδή σε επίπεδο που θεωρείται ασήμαντο από την ΕΚΤ, ενώ, ως γνωστόν, το 2012 η έκτακτη χρηματοδότηση είχε ξεπεράσει και τα 100 δισ. ευρώ και οι τράπεζες, ουσιαστικά, ζούσαν με… μηχανική υποστήριξη από την ΕΚΤ.

Μεγάλο άνοιγμα

Όμως, ακόμη και στα σημερινά του επίπεδα των 35,4 δισ. ευρώ, το χρηματοδοτικό άνοιγμα των τραπεζών παραμένει εξαιρετικά μεγάλο.

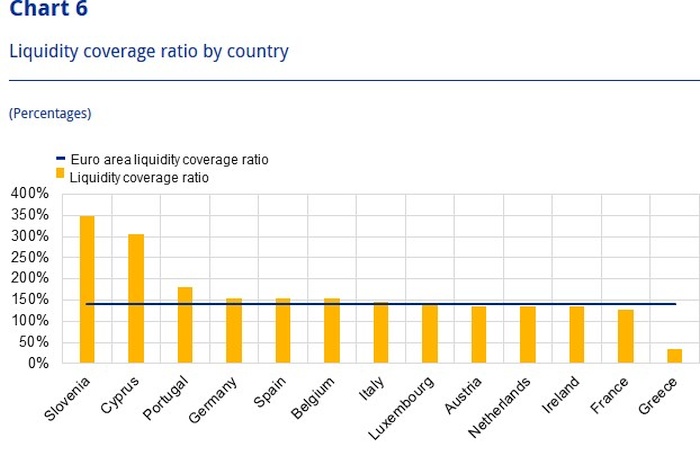

Ο εποπτικός μηχανισμός της ΕΚΤ (SSM) παρακολουθεί πολύ στενά το δείκτη κάλυψης αναγκών ρευστότητας των εποπτευόμενων τραπεζών και αναμένεται να δώσει νέες οδηγίες, στο πλαίσιο της εποπτικής επιθεώρησης και αξιολόγησης (Supervisory review and evaluation – SREP), η οποία ολοκληρώνεται τις επόμενες ημέρες, όπως αναφέρεται σε χθεσινή ανακοίνωση του SSM, όπου επαναλαμβάνονται και τα αποτελέσματα των τελευταίων τεστ αντοχής.

Οι ελληνικές τράπεζες βρίσκονται σε δεινή θέση στο θέμα της ρευστότητας: όπως φαίνεται στο γράφημα που δημοσιοποίησε ο SSM πριν από λίγες ημέρες, παρουσιάζοντας τα βασικά στοιχεία ισολογισμών των τραπεζών της ευρωζώνης, οι ελληνικές τράπεζες έχουν δείκτη κάλυψης ρευστότητας πολύ κάτω από 50%, δηλαδή τα ρευστά στοιχεία του ενεργητικού τους δεν φθάνουν ούτε των μισών βραχυπρόθεσμων υποχρεώσεων. Αντίθετα, εντυπωσιακή είναι η ρευστότητα των κυπριακών τραπεζών, με το δείκτη Liquidity Coverage Ratio (LCR) να ξεπερνά το 300%!