Σε... κενό αέρος έχουν πέσει τα ομόλογα της ευρωζώνης, με τις πιέσεις να συμπαρασύρουν και τα ελληνικά, προκαλώντας ανησυχία για το κόστος δανεισμού του Δημοσίου. Οι επενδυτές εγκαταλείπουν τους κρατικούς τίτλους, καθώς εκτιμούν ότι η Ευρωπαϊκή Κεντρική Τράπεζα όχι μόνο άρχισε να κλείνει τη «στρόφιγγα» των αγορών τίτλων, ήδη από τον Σεπτέμβριο, αλλά δεν θα πρέπει να αποκλείεται πλέον ότι θα προχωρήσει νωρίτερα από το αναμενόμενο σε αύξηση βασικών επιτοκίων, καθώς στην ίδια κατεύθυνση κινούνται άλλες μεγάλες κεντρικές τράπεζες, όπως η Fed και η Τράπεζα της Αγγλίας.

Για την ελληνική οικονομία, οι εξελίξεις στην ευρωπαϊκή αγορά ομολόγων έχουν σοβαρότερη αρνητική επίδραση, καθώς η κυβέρνηση στηρίζεται στα εξαιρετικά χαμηλά επιτόκια δανεισμού από την αγορά, ώστε να αντιπαρέρχεται την πολύ μεγάλη αύξηση του δημοσίου χρέους, λόγω των μέτρων για την πανδημία. Είναι χαρακτηριστικό ότι, μόλις τον Αύγουστο, η απόδοση του ελληνικού δεκαετούς ομολόγου είχε πέσει κοντά στο 0,50%, ενώ τώρα πλησιάζει σε διπλασιασμό, φθάνοντας σήμερα στο 0,968%. Αντίστοιχα, το πενταετές ομόλογο τον Αύγουστο είχε αρνητική απόδοση (-0,237%), ενώ σήμερα η απόδοση είχε αυξηθεί στο 0,226%.

Η ανοδική κίνηση της απόδοσης του 10ετούς ομολόγου

Το φαινόμενο της ανατιμολόγησης των ομολόγων δεν εντοπίζεται μόνο στα ομόλογα των ασθενέστων οικονομιών της περιφέρειας της ευρωζώνης, αλλά είναι γενικό. Τον τόνο δίνουν τα γερμανικά ομόλογα, με την απόδοση των 10ετών να εκτινάσσεται σήμερα κατά 4 μονάδες βάσης, στο -0,13%, μεταβολή ασυνήθιστα μεγάλη για τους γερμανικούς τίτλους. Η απόδοσή τους είχε αυξηθεί στο υψηλότερο επίπεδο από τον Μάιο, την περασμένη εβδομάδα, όταν είχε αυξηθεί στο -0,085%.

Στο υπόβαθρο της αναταραχής στην ευρωπαϊκή αγορά ομολόγων βρίσκεται η διαφαινόμενη μείωση των αγορών ομολόγων από την ΕΚΤ, ενώ αναμένονται τον Δεκέμβριο και οι αποφάσεις της κεντρικής τράπεζας για το πώς ακριβώς θα συνεχίσει να αγοράζει τίτλους μετά τον Μάρτιο, όταν θα λήξει το κολοσσιαίο έκτακτο πρόγραμμα για την πανδημία των 1,85 τρισ. ευρώ. Οι αποφάσεις αυτές έχουν έντονο ελληνικό ενδιαφέρον, καθώς θα πρέπει να αποσαφηνισθεί με ποιο τρόπο θα μπορέσει να συνεχίσει η Ελλάδα να συμμετέχει στο QE, ακόμη και χωρίς να έχει φθάσει στην επενδυτική βαθμίδα των οίκων αξιολόγησης.

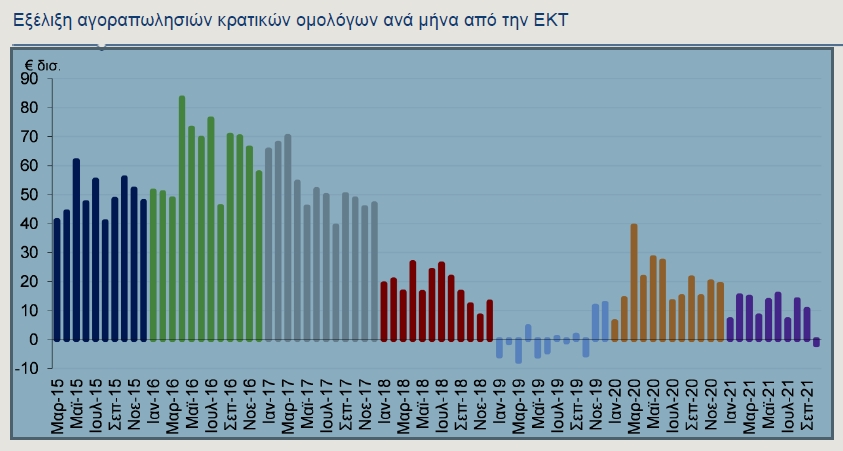

Τα στοιχεία δείχνουν ότι το «αόρατο χέρι» της ΕΚΤ, που κρατούσε χαμηλά τις αποδόσεις των ομολόγων αρχίζει να απομακρύνεται από την ευρωπαϊκή αγορά, όπως φαίνεται στο γράφημα της Alpha Bank, όπου γίνεται σαφές ότι στα τέλη Σεπεμβρίου οι αγορές πέρασαν σε αρνητικό έδαφος, δηλαδή η ΕΚΤ έγινε πωλητής ομολόγων.

Πέρα, όμως, από το νέο περιβάλλον που δημιουργεί η σταδιακή μείωση των αγορών από την ΕΚΤ, το νέο στοιχείο που κινεί τις εξελίξεις είναι ότι η αγορά έχει πάψει να παίρνει τοις μετρητοίς τις διαβεβαιώσεις από όλους τους αξιωματούχους της ΕΚΤ, περιλαμβανομένης της Κριστίν Λαγκάρντ, ότι δεν πρόκειται να αυξηθούν τα επιτόκια νωρίτερα από το αναμενόμενο, δηλαδή ότι τουλάχιστον και το 2022 η ΕΚΤ θα επιμείνει στην πολιτική των μηδενικών επιτοκίων.

Οι επενδυτές διαπιστώνουν ότι η έξαρση του πληθωρισμού έχει προσλάβει πλέον τέτοια χαρακτηριστικά, ώστε να υποχρεωθούν πολύ πιο γρήγορα από τις αρχικές προθέσεις τους να αυξήσουν τα επιτόκια οι μεγάλες κεντρικές τράπεζες. Ήδη, η Fed έχει δηλώσει ότι η αύξηση των αμερικανικών επιτοκίων θα έλθει μέσα στο πρώτο εξάμηνο του 2022, ενώ χθες ο διοικητής της Τράπεζας της Αγγλίας, Άντριου Μπέιλι, ανακοίνωσε ότι επίκειται αύξηση των επιτοκίων της λίρας και αμέσως προκάλεσε όχι μόνο άνοδο των αποδόσεων των βρετανικών ομολόγων, αλλά και των γερμανικών.

Σε αυτό το πλαίσιο, οι επενδυτές δεν πείθονται ότι η ΕΚΤ θα επιμείνει μέχρι τέλους στη «χαλαρή» στάση της. Είναι χαρακτηριστικό ότι τα επιτόκια στην ευρωπαϊκή χρηματαγορά έχουν «τσιμπήσει» αρκετά και, πλέον, τιμολογούν μια αύξηση του βασικού επιτοκίου της ΕΚΤ κατά 10 μονάδες βάσης τον Οκτώβριο του 2022, δηλαδή αρκετά νωρίτερα από τις αρχές του 2023 που είναι η βασική πρόβλεψη, με βάση όσα έχει ανακοινώσει η ΕΚΤ.

Το ελληνικό υπουργείο Οικονομικών παρακολουθεί πολύ στενά τις εξελίξεις στην αγορά ομολόγων και προς το παρόν, τουλάχιστον μέχρι να ληφθούν οι αποφάσεις της ΕΚΤ, τον Δεκέμβριο, φαίνεται ότι «παγώνει» κάθε σκέψη για νέα έξοδο με έκδοση ομολόγων, καθώς ήδη έχουν καλυφθεί οι δανειακές ανάγκες της χρονιάς. Το κρίσιμο ζητούμενο είναι να ηρεμήσει η κατάσταση στις αρχές του 2022, ώστε να διευκολυνθούν οι μεγάλες εκδόσεις που γίνονται, κατά παράδοση, στις αρχές κάθε έτους.